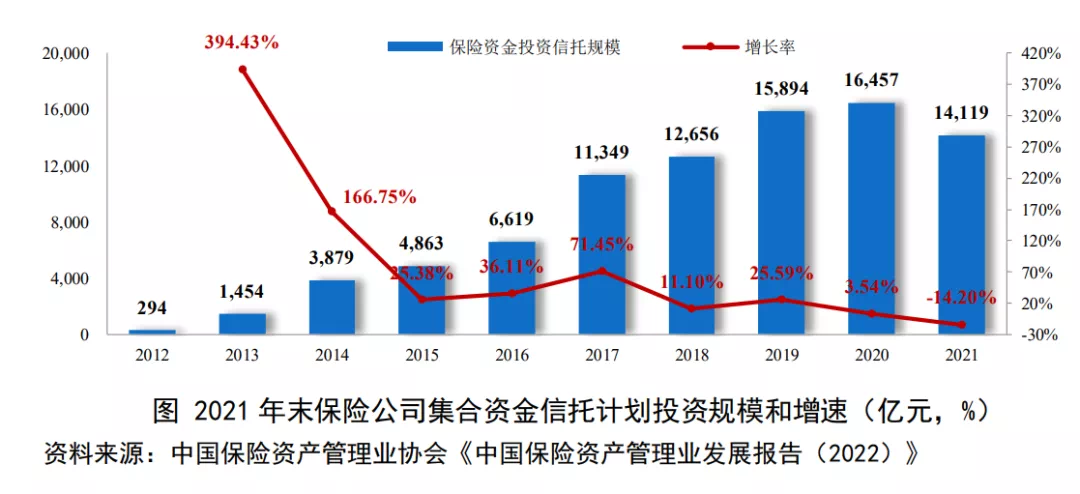

险资投资信托计划存量首现负增长:优质非标信托项目供给减少

随着融资类信托计划规模持续压降,保险配置集合资金信托计划投资增速大幅下降,并在2021年首次出现存量规模负增长。

中国保险资产管理业协会近日发布的《中国保险资产管理业发展报告(2022)》(下称《2022年报》)指出,

随着融资类信托规模压降,保险公司集合资金信托计划投资增速也大幅下降。自2012年末保险资金放开投资信托计划以来,配置规模从294亿元增长至2020年末的16457亿元,增长了约56倍。但2021年首次出现了存量规模同比负增长,年末规模为14119亿元,同比增速为-14.2%。

《2022年报》汇总了194家保险公司、32家保险资产管理公司综合调研成果。其中涉及的数据信息主要来自协会年度综合调研成果,数据统计截至2021年12月31日,部分数据未经审计。

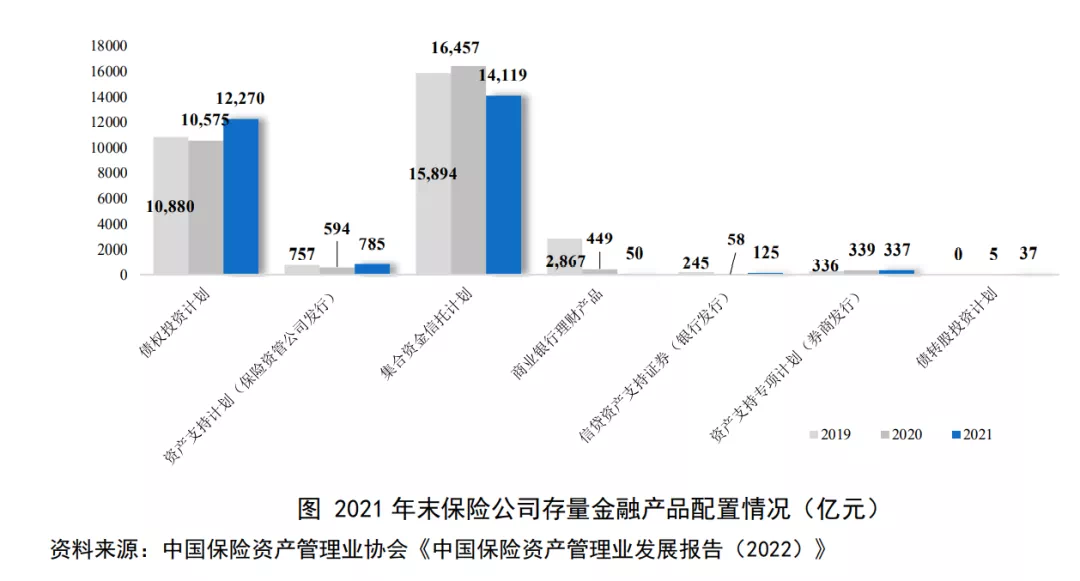

调研数据显示,截至2021年末,194家保险公司金融产品投资规模合计2.77万亿元,同比减少751.08亿元,占所调研保险公司投资资产(21.76万亿元)的比例为12.74%,同比下降1.41%。

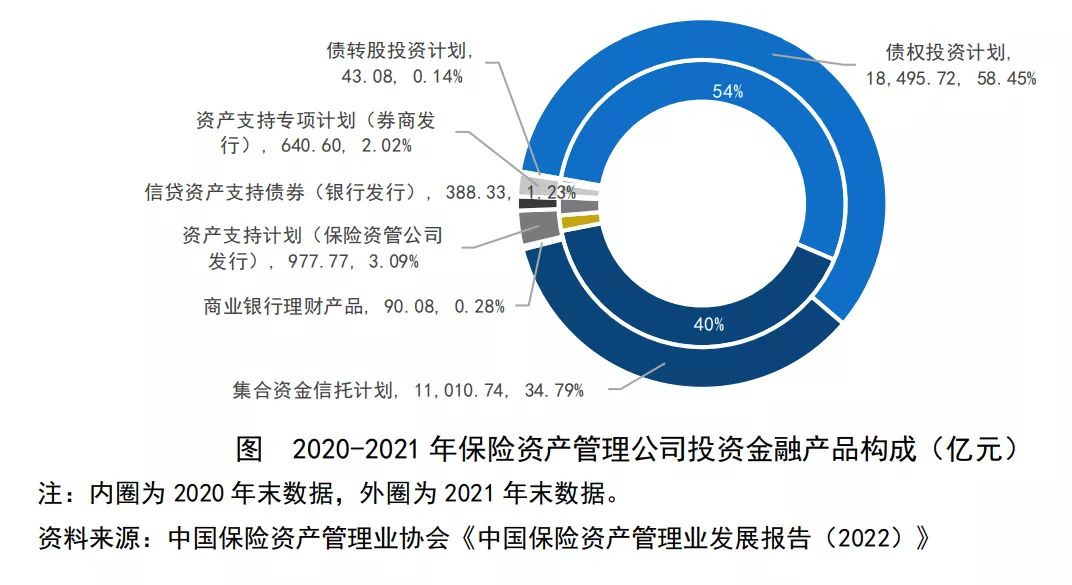

从金融产品投资分布看,保险公司所投金融产品以集合资金信托计划、债权投资计划为主,两者合计占比95.18%。其中,集合资金信托计划1.4万亿元,同比减少2337.2亿元,占比51%;债权投资计划1.2万亿元,同比增加1695.14亿元,占比44%;项目资产支持计划785.35亿元,同比增加1***.74亿元,占比3%;银行理财产品50.15亿元,同比减少398亿元;债转股投资计划37.31亿元。不过,尽管保险公司集合资金信托计划投资增速大幅下降,其信托计划配置规模仍高于债权投资计划。用益金融信托研究院研究员喻智认为,“保险公司投资保险资管的债权投资计划规模小,可能是由于债权投资计划的业务规模较小的原因。”

发挥保险资金长期投资优势,进一步压缩非标资产比例

2021年12月17日,银保监会官网发布《关于修改保险资金运用领域部分规范性文件的通知》(下称通知)。通知提到,在现行的保险大类资产比例监管政策中,增设投资于非标准化金融产品和不动产资产的比例限制,防范非标准化资产领域投资风险。对于投资非标准化资产超监管比例的少数保险公司,银保监会将加强窗口指导,有序压降存量业务,推动平稳整改到位。

通知中明确提出,对现行保险资金运用领域规范性文件进行修改。其中包括将《中国保监会关于加强和改进保险资金运用比例监管的通知》(保监发〔2014〕13号)第二条“设立大类资产监管比例”中的第(三)项修改为“投资其他金融资产的账面余额,合计不高于本公司上季末总资产的25%。其中,未在银行间市场、证券交易所市场等国务院同意设立的交易市场交易的资产,合计不高于本公司上季末总资产的20%。”

今年5月,银保监会召开专题会议,提出要充分发挥保险资金长期投资优势,有针对性地解决好“长钱短配”问题,同时进一步压缩非标资产比例。“建立健全保险资金长周期考核机制,丰富保险资金参与资本市场投资的渠道,鼓励保险资管公司加大组合类保险资管产品发行力度,引导保险机构将更多资金配置于权益类资产。”

用益金融信托研究院研究员喻智向澎湃新闻(www.thepaper.cn)分析,保险资金投资集合资金信托计划的存量规模下滑,主要是监管引导的。“一方面,监管对保险资金运用管理的风险管理要求有提高,信托近年来因为非标业务违约状况频发,导致保险资金投信托计划保持谨慎的态度。另一方面,信托因监管的持续收紧,非标业务额度持续缩水,符合保险资金风控要求的可投的信托项目有限。”

喻智表示,保险资金投资信托计划的规模未来大幅增长的可能性不大。“保险资金运用的限制正在逐步放宽,资产配置可能向权益类资产有所倾斜,而信托仍受监管的影响难有大量优质非标信托项目的供给,加上监管引导险资减少非标资产的配置比例,所以险资投资信托计划的规模大幅增长的可能性不高。”针对保险和信托的未来合作走向,喻智认为信托公司和保险资金未来仍有合作空间,大概率有所反弹。“信托经过三年的清理整顿之后,风险资产的处置正在缓慢进行,新业务也从房地产行业转向了基础产业或证券市场,整体上或许会更加适合险资投资。而保险资金也有投资信托计划以拉升整体投资收益的需要,险资投资非标资产的比例也大多未达到上限。”

微信客服

微信客服 微信公众号

微信公众号